令和6年度の中小企業経営強化税制の変更点は?太陽光発電に税制優遇を活用する条件や期限を解説

太陽光発電を導入する際は、優遇税制や補助金を活用することができます。主な優遇税制に「中小企業経営強化税制」があります。

中小企業経営強化税制は、「太陽光発電の種類」や「企業規模」など、いくつか対象の条件に該当している必要があり注意が必要です。

本記事では、中小企業経営強化税制について概要から対象条件、手続き申請の流れなどを解説しています。優遇税制の活用を検討している方は参考にしてみてください。

目次

【税制改正版】令和6年度の手引きが公開

「中小企業等経営強化法に基づく支援措置活用の手引き」が、2024年4月15日に改定されました。

今回の改定では、太陽光発電が関連する生産性向上設備(A類型)と収益力強化設備(B類型)に変更はありません。

資料の詳細は、下記より確認することが可能です。

参考:中小企業等経営強化法に基づく支援措置活用の手引き(中小企業庁)

中小企業経営強化税制とは?

中小企業経営強化税制は、太陽光発電を導入する際に活用できる税制優遇制度です。

太陽光発電を導入して企業の生産性が上がるように、即時償却や税額控除を通じて設備投資に対する優遇を行います。中小企業経営強化税制は、「設備投資減税」とも呼ばれ、新しい技術や設備の導入など、中小企業の成長を促進する役割があります。

適用期間は2025年まで延長

中小企業経営強化税制の適用期間は、2023年3月31日から2025年3月31日まで延長されました。

しかし、延長に関して1点注意が必要です。中小企業経営強化税制を利用するには、申請をして上記の期限内に「認定」を受けるまでの手続きを済ませておく必要があります。

申請期限ではなく、認定を受けるまでの期限であることに注意が必要です。また、設備取得と事業開始の手続きを完了させておくことも重要です。

中小企業経営強化税制の優遇措置

中小企業経営強化税制の優遇措置には「即時償却」と「税額控除」の2つがあり、どちらかの支援を受けることが可能です。

即時償却

即時償却は、中小企業が購入した設備費用を、その年に一括して経費計上します。設備投資にかかる費用は、減価償却で計上することが多いです。

中小企業経営強化税制の即時償却では、その年に一括で計上します。即時償却のメリットは、一括で経費計上することで、その年に支払う税金を少なくすることができます。

即時償却は、資金を早めに回収したい場合や、回収した資金で別の設備投資をしたい場合におすすめです。設備投資を短期的に考えている方は、即時消化の活用を検討してみてください。

税額控除

税額控除は、中小企業が太陽光発電などの該当設備を導入した際に、設備投資にかかる税金を法人税から差し引く仕組みです。

企業の資本金によって税額控除の額が異なる特徴があります。

例えば、資本金3000万円未満の企業は「10%の税額控除」が適用され、資本金3000万円以上1億円以下の企業は「7%の税額控除」が適用されます。

税額控除には上限があり、その年の法人税の20%までと決まっています。長期的に節税を考えている企業は、税額控除を検討してみてください。

中小企業経営強化税制の対象となる条件

中小企業経営強化税制は、「太陽光の種類」や「企業規模」など、対象となるためにいくつか条件があります。主な条件は下記の通りです。

- 太陽光発電の種類

- 企業規模

- 業種

- 設備

それぞれ詳しく解説します。

太陽光発電の種類

中小企業経営強化税制が対象となる太陽光は2種類あり、「全量自家消費型」と「自家消費率50%以上の余剰売電型」です。

一方で、上記以外の太陽光発電は、中小企業経営強化税制の対象外となります。「投資用の太陽光発電」や「自家消費率が50%未満の太陽光発電」は対象外になるので注意が必要です。

制度の活用を検討する際に、発電所の詳細情報を確認しておきましょう。

企業規模

企業規模にも条件があります。中小企業経営強化税制が対象となる中小企業は、「青色申告書を提出している企業」や「資本金が1億円以下の法人」など満たすべき条件があります。

具体的には、以下の条件にあてはまる企業を指しています。

- 資本金額または出資金額が1億円以下の法人

- 常時使用する従業員の数が1000人以下の法人(資本金や出資金を有しない法人に限る)

- 常時使用する従業員数が1,000人以下の個人

- 協同組合

引用:中小企業庁「中小企業等経営強化法に基づく支援措置活用の手引き」

一方で、下記にあてはまる中小企業は対象外となるので注意が必要です。

- 同一の大規模法人から2分1以上出資を受ける法人

- 2社以上の大規模法人から3分2以上出資を受ける法人

- 前3事業年度の所得金額平均等が15億円を超える法人

引用:中小企業庁「中小企業等経営強化法に基づく支援措置活用の手引き」

企業規模の条件を確認し、中小企業経営強化税制を活用できるか確認しておきましょう。

業種

対象となる業種も指定されています。対象の業種一覧を下記にまとめますので、事業が対象業種に当てはまるか確認してみましょう。

製造業、建設業、農業、林業、漁業、水産養殖業、鉱業、採石業、砂利採取業、卸売業、道路貨物運送業、倉庫業、港湾運送業、ガス業、小売業、

料理店業その他の飲食店業(料亭、バー、キャバレー、ナイトクラブその他これらに類する事業にあっては、生活衛生同業組合の組合員が行うものに限ります。)、

一般旅客自動車運送業、海洋運輸業、沿海運輸業、内航船舶貸渡業、旅行業、こん包業、郵便業、情報通信業、損害保険代理業、不動産業、駐車場業、物品賃貸業、学術研究、専門・技術サービス業、宿泊業、洗濯・理容・美容・浴場業、

その他の生活関連サービス業、映画業、教育、学習支援業、医療、福祉業、協同組合(他に分類されないもの)およびサービス業(他に分類されないもの)

例として、製造工場に太陽光発電を導入する場合は、「製造業に必要な電気を作る機械」となるため、中小企業経営強化税制の対象となります。

一方で、下記にあてはまる業種は対象外となるので注意しておきましょう。

- 電気業、水道業

- 鉄道業、航空運輸業

- 銀行業

- 娯楽業(映画館を除く)

引用:中小企業庁「中小企業等経営強化法に基づく支援措置活用の手引き」

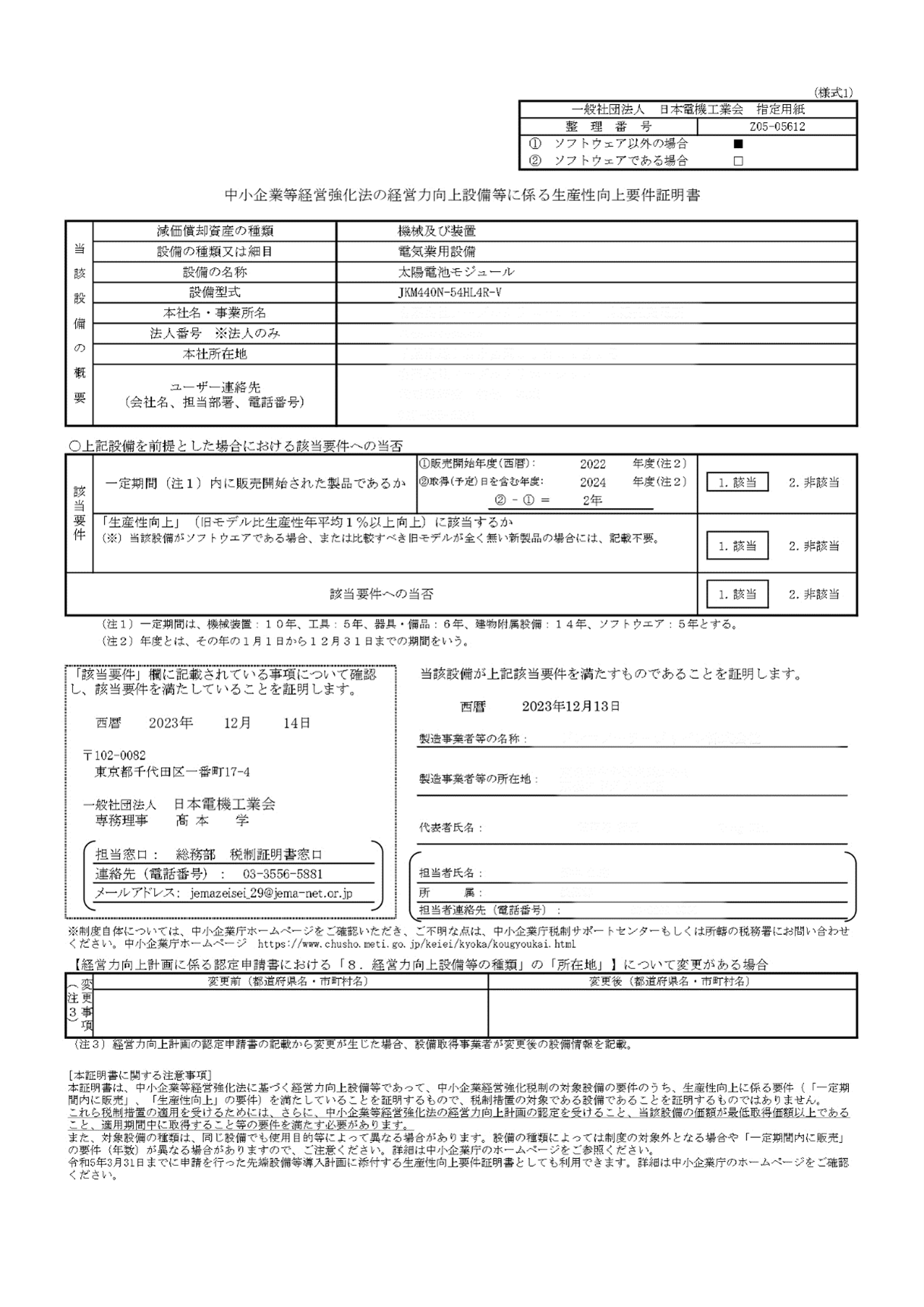

設備

対象となる設備は、生産性向上設備(A類型)と収益力強化設備(B類型)の2種類が存在します。

中小企業経営強化税制には、該当設備を導入する目的によって、A~Dの4種類に分かれています。太陽光発電が当てはまるのはA類型とB類型です。

A類型とB類型どちらでも、即時償却や税額控除など、受けられる優遇は同じです。

| 要件 | 確認者 | 対象設備 | |

|---|---|---|---|

| A類型 |

|

|

|

| B類型 |

|

|

|

B類型のみ申請書を作成したタイミングで、税理士か公認会計士に事前確認を依頼する必要があります。上記のことなどから、手間が少なくなるA類型を選択する企業が多い傾向にあります。

中小企業経営強化税制の手続きの流れ

中小企業経営強化税制は、該当設備の導入目的によりA~D類型の4つに分類されています。

太陽光発電の導入は、A類型B類型の2つに分類され、手続きの流れがそれぞれ異なります。優遇措置が適用となるのは、認定を受けて税務申告等の手続きを完了した後です。

中小企業経営強化税制の期限は、2025年3月31日までです。日付は申請ではなく「認定」までの期限なので、余裕をもって手続きを進めることが重要になります。

必要な書類など、申請について不明点があれば、太陽光発電の工事を依頼する企業にすぐ確認しておきましょう。中小企業庁のホームページでも内容を確認することが可能です。

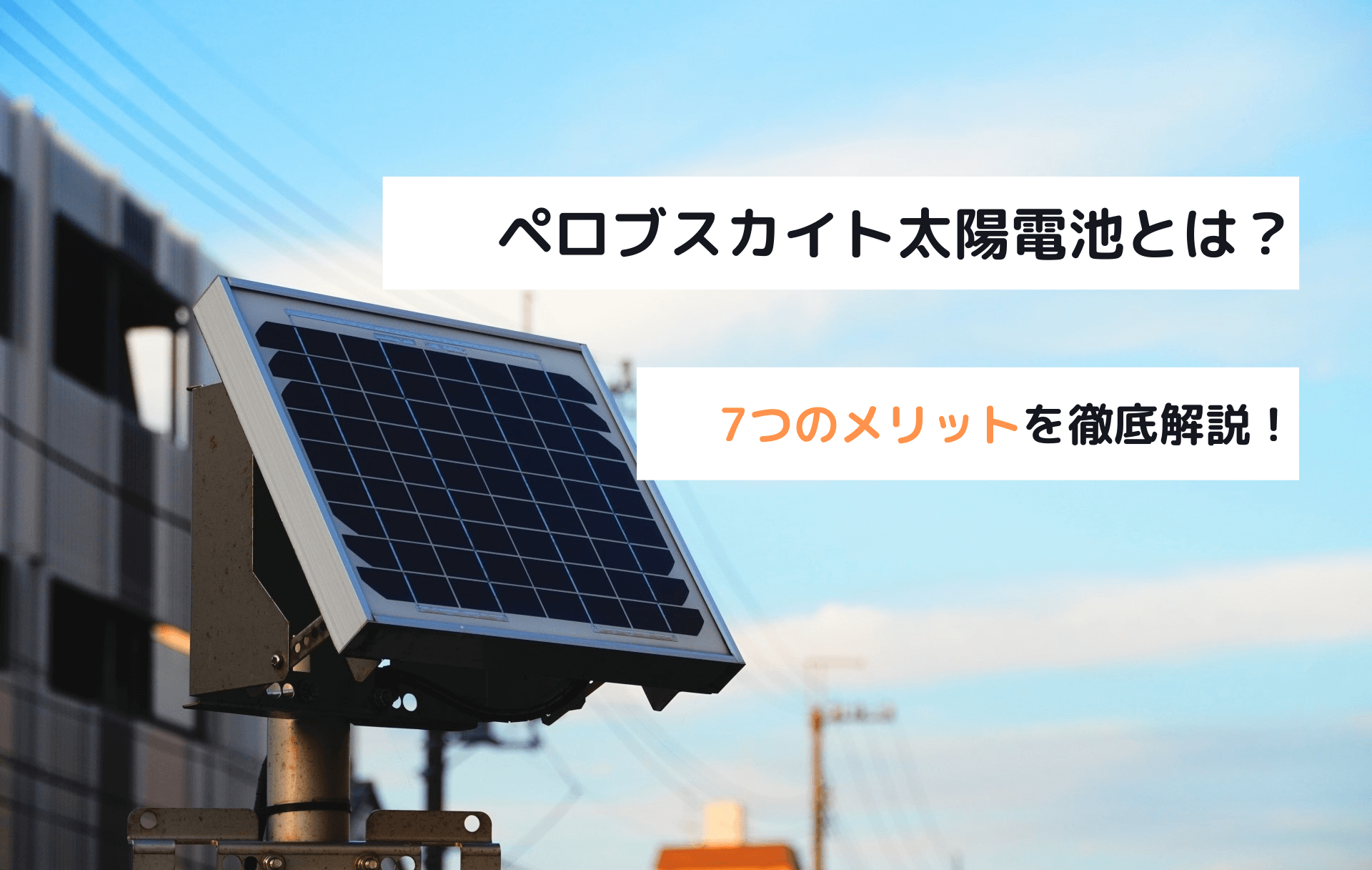

A類型の場合

中小企業経営強化税制のA類型の申請手続きについて、流れを解説します。

- 証明書の発行を依頼

太陽光発電の導入計画を立てた後、証明書の発行の申請を行います。 - 発行の手続き

証明書の発行に必要な手続きを進めて、まとめたものを工業会まで提出します。 - 証明書発行

工業会によって、証明書の発行が行われます。 - 計画申請

発行された証明書を参考に、中小企業庁まで計画の申請を行います。 - 計画認定

中小企業庁から認定がおりると、正式に計画が認められます。 - 設備取得

計画の認定後、設備の取得を行います。 - 税務申請

最後に、税務申請を行い、優遇措置を受けるために手続きを行います。 - 定期的に状況報告

設置後も経済産業局まで報告を行い、有効に制度を活用していることを証明する必要があります。

工業会から証明書の発行が完了するまでに2カ月かかると言われています。期限の直前で準備を始めると、認定に間に合わなくなる可能性があります。早めに動けるように計画を立てておきましょう。

下記画像のように、グッド・エナジーでは証明書の申請代行など、お客様の負担になる作業を代行させていただきます。

B類型の場合

中小企業経営強化税制のB類型の申請手続きについて、流れを解説します。

- 申請書作成

税理士に確認を依頼するための資料を作成します。 - 事前確認書発行

提出した書類を税理士が確認いたします。 - 修正書類添付

修正書類を確認します。 - 経済産業局へ行き説明

経済産業局にて、書類の説明等を行います。 - 確認書発行

経済産業局が確認書の発行を行います。 - 計画申請

確認書をもとに計画書の作成に着手します。 - 計画認定

中小企業庁が計画書を確認して認定を行います。 - 設備取得

計画の認定後、設備の取得を行います。 - 税務申告

最後に、税務申請を行い、優遇措置を受けるために手続きを行います。 - 定期的に状況報告

設置後も経済産業局まで報告を行い、有効に制度を活用していることを証明する必要があります。

B類型は、申請から認定まで約2カ月かかると言われています。A類型同様に、余裕を持って動くことが大切になります。

「中小企業投資促進税制」との違い

中小企業投資促進税制は、優遇税制の1つで、特定の業種や新品の機械や設備に投資する中小企業に対して適用される優遇措置です。

「自家消費率50%未満の余剰売電型」の太陽光発電は、中小企業経営強化税制の対象外となっています。中小企業投資促進税制は、「自家消費率50%未満の余剰売電型」など、中小企業経営強化税制の対象外の設備でも優遇措置を受けられる可能性があります。

中小企業投資促進税制の優遇措置は以下の内容です。

| 資本金3,000万円以下の中小企業 | 30%の特別償却または7%税額控除 |

|---|---|

| 資本金3,000万円以上、1億円以下の中小企業 | 30%特別償却 |

中小企業投資促進税制で定められている中小企業者は「資本金1億円以下の中小企業・個人事業主」となっています。

中小企業投資促進税制の対象設備や業種など、詳細情報を知りたい方は中小企業庁の公式サイトを確認してみてください。

2023年からは特例措置も利用可能

2023年から、中小企業の投資や賃上げを後押しする設備導入に対して、中小企業の設備投資に係る固定資産税の特例措置が新設されました。

制度を利用するには、市区町村から「先端設備導入計画」について認定を受ける必要があります。市区町村を通した後に、国の同意を得て認定となります。

措置の内容は下記の通りです。

- 計画中に賃上げに関する記載がない場合:3年間、課税標準を1/2に軽減

- 計画中に賃上げに関する記載がある場合:4または5年間、課税標準を1/3に軽減

ほかにも経済産業省や地方自治体からの補助金制度を活用することができます。太陽光発電の補助金に関して解説しているので、補助金活用に関して知りたい方は、下記の記事を参考してください。

【まとめ】太陽光発電導入では中小企業経営強化税制の検討を。グッド・エナジーにお気軽にお問い合わせください

太陽光発電を導入する際は、税制優遇制度の活用がおすすめです。中小企業経営強化税制の優遇措置は、「即時償却」と「税額控除」から自社に適した措置を受けることができます。

手続きから認定までは時間がかかるので、余裕をもって計画を立てることが重要です。申請は手間が少なくなるA類型がおすすめですが、自分で行おうとすると書類の準備や作成、申請手続きなど労力がかかります。

グッド・エナジーでは、優遇税制の代行申請を行っているので、太陽光発電のことで不明点があればお気軽に問い合わせフォームよりご相談ください。

非FIT太陽光発電に関する

お問い合わせはこちら

オフサイトPPA・自己託送の専門スタッフが

対応させていただきます。